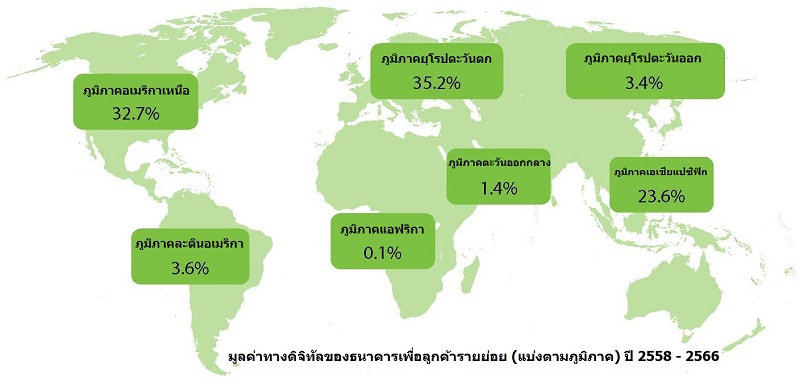

เผยผลสำรวจ และโร้ดแม็พ “มูลค่าทางดิจิทัล” ของธนาคารเพื่อลูกค้ารายย่อย (Retail Banking) ภูมิภาคเอเชียแปซิฟิค (Asia-Pacific region)…

highlight

- ผลการศึกษาธนาคารเพื่อลูกค้ารายย่อย จาอซิสโก้ พบว่า ธนาคารสำหรับลูกค้ารายย่อย จะขับเคลื่อนการใช้งานดิจิทัลที่สำคัญๆกว่า 90% ของโอกาสในการสร้างมูลค่า 405.3 พันล้านดอลลาร์

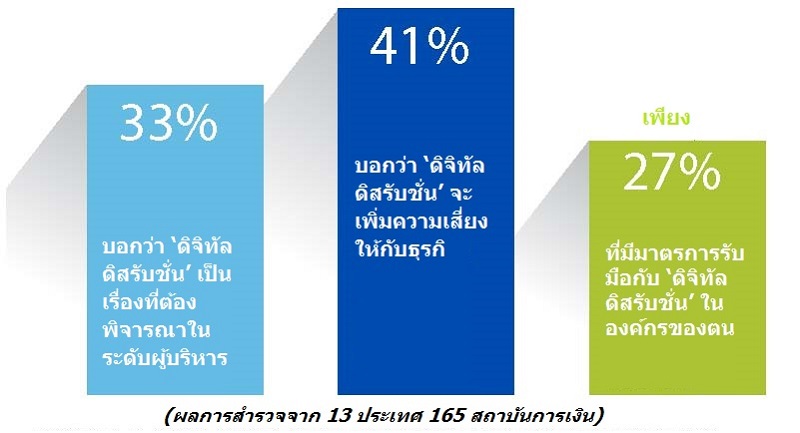

- ภาคอุตสาหกรรมทางการเงินอยู่ในอันดับที่ 4 จาก 12 อุตสาหกรรม ที่เป็นไปได้ที่จะเจอ “ดิจิทัล ดิสรับชั่น” ภายใน 5 ปี และมี 4 อุตสาหกรรมจาก 10 อุตสาหกรรมที่มีความเสี่ยงสูงในการที่ธุรกิจจะหยุดชะงัก

ผลการศึกษา Retail Banking ภูมิภาคเอเชียแปซิฟิค

ธนาคารสามารถนำมูลค่าทางดิจิทัลไปปรับใช้กับธุรกิจ

- ด้วยการลงทุนทางเทคโนโลยีที่ถูกต้อง ธนาคารจะทำการปรับปรุงกระบวนการทำงาน และปฏิบัติตามกฏระเบียบข้อบังคับ ขณะที่สามารถแนะนำลูกค้าด้านการเงิน การลงทุนแบบเรียลไทม์ ในแบบที่ลูกค้าต้องการได้

- เพื่อให้ได้มูลค่าสูงสุด ธนาคารต่างๆต้องทำ 2 อย่าง คือ เพิ่มศักยภาพทางดิจิทัลเพื่อการวิเคราะห์ข้อมูลลูกค้า, ใช้ข้อมูลเรียลไทม์ เพื่อทำการวิเคราะห์และบริการได้ตรงจุด ตอบโจทย์ลูกค้าได้อย่างทันท่วงที

โอกาสสำคัญของธนาคารที่จะดิจิไทซ์องค์กร

- ผลการศึกษาของ ระบุว่า 3 พันล้านดอลลาร์ (หรือประมาณ 14 ล้านล้านบาท) คือมูลค่าเดิมพันทางดิจิทัล (Digital Value at Stake – VaS) ที่ธนาคารให้บริการลูกค้ารายย่อย (Retail Banks) มีโอกาสที่จะได้รับในปี 2558 ถึง ปี 2560

- ธนาคารสำหรับลูกค้ารายย่อย จะขับเคลื่อนการใช้งานดิจิทัลที่สำคัญๆกว่า 90% ของโอกาสในการสร้างมูลค่า 405.3 พันล้านดอลลาร์ ตัวอย่างการใช้งานโซลูชั่นดิจิทัลที่ว่านี้ได้แก่ การให้คำปรึกษาผ่านวิดีโอ การปฏิรูปบุคลากร การชำระเงินผ่านอุปกรณ์โมบายล์ พนักงานธนาคารแบบเสมือนจริง การให้คำปรึกษาโดยอ้างอิงการวิเคราะห์ข้อมูล โฆษณาที่มีการเชื่อมต่อถึงกัน การตลาดออนไลน์ และอื่นๆ

ในภูมิภาคเอเชีย.. โอกาสเป็นสิ่งที่สำคัญ และกำลังเติบโต

- แม้ว่าโอกาสของภูมิภาคเอเชียจะอยู่หลังภูมิภาคอเมริกาเหนือ และยุโรป แต่มีโอกาสถึง 23.6% จากธนาคารรายย่อยทั่วโลก

- จากผลการศึกษาของซิสโก้แสดงให้เห็นว่า มูลค่าทางดิจิทัลในภูมิภาคเอเชียนั้นกำลังเติบโตขึ้นเรื่อยๆ

- อย่างไรก็ตาม ผลการศึกษาชี้ให้เห็นถึงการเปลี่ยนแปลงหลักๆสองอย่างคือ 1. การที่ภูมิภาคเอเชียแปซิฟิกมีมูลค่าทางดิจิทัลที่สูงถึง 6.4 ล้านล้านล้านดอลล่าร์ และ 2. การคาดการณ์ว่าเศรษฐกิจที่เกิดใหม่จะสร้างมุลค่าทางดิจิทัลได้เกือบถึง 1 ใน 3 ของธุรกิจเอกชนจากทั่วโลก (Global Private Sector) ภายในปี 2567

บริษัทที่ให้บริการทางการเงินปล่อย 71% ของมูลค่าทางดิจิทัลให้หลุดลอยไป

• ภาคอุตสาหกรรมการเงินได้มีการดิจิไทซ์องค์กรและการให้บริการมากกว่าอุตสาหกรรมอื่นๆ และหลายธนาคารต่างๆก็อยู่ในจุดที่สามารถพัฒนาความสามารถของตนเองทางด้านดิจิทัลได้ อย่างไรก็ตาม ในปี 2558 ภาคอุตสาหกรรมการเงินสามารถทำได้เพียงแค่ 29% ของมูลค่าความเป็นไปได้ทั้งหมด

• ผลการศึกษาของซิสโก้ชี้ว่า การที่ธนาคารรายย่อยต่างๆไม่สามารถทำการดิจิไทซ์ได้อย่างสมบูรณ์ ธนาคารเหล่านั้นจะพลาดโอกาสในการสร้างมูลค่าถึง 144 พันล้านดอลลาร์ (ทั่วโลก) ในปี 2554 ถึง 2558

ธนาคารตอบสนองได้ไม่เร็วพอ

- จากผลการศึกษาปี 2015 ภาคอุตสาหกรรมทางการเงินอยู่ในอันดับที่ 4 จาก 12 อุตสาหกรรม ที่เป็นไปได้ที่จะเจอ “ดิจิทัล ดิสรับชั่น” ภายใน 5 ปี และมี 4 อุตสาหกรรมจาก 10 อุตสาหกรรมที่มีความเสี่ยงสูงในการที่ธุรกิจจะหยุดชะงักจาก ‘ดิจิทัล ดิส รับชั่น’ ในอีกสามปีข้างหน้า

- ด้วยแรงกดดันทีเพิ่มขึ้นจากคู่แข่งทางดิจิทัลที่มีความยืดหยุ่นสูง ไม่ว่าจะเป็นจาก ฟินเทคสตาร์ทอัพ หรือ บริษัทยักษ์ใหญ่ เช่น แอปเปิ้ล ไมโครซอฟท์ และ กูเกิ้ล ธนาคารรายย่อยต่างๆจำเป็นจะต้องคิดกลยุทธ์ในการให้บริการเหมือนประหนึ่งว่าเป็น ‘บริษัทเทคโนโลยี’ (Tech company)

- อย่างไรก็ตาม ธนาคารส่วนใหญ่ยังไม่มีการปรับตัว และยังไม่มีนโยบายในการรับมือ ‘ดิจิทัล ดิสรับชั่น’ ได้อย่างรวดเร็วและมีประสิทธิภาพเพียงพอ (ดูอินโฟกราฟฟิกที่ 2)

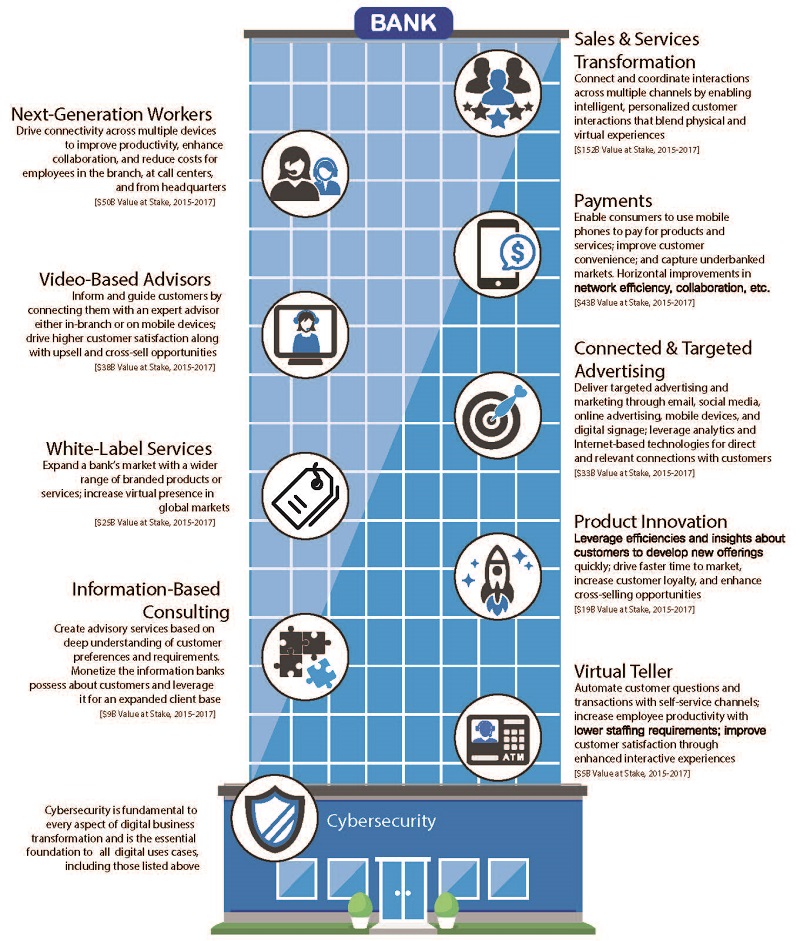

การใช้งานดิจิทัลที่ผลักดันกว่า 90% ของมูลค่าทางดิจิทัลทั้งหมด

- ซิสโก้ได้ทำการศึกษาและวิเคราะห์ข้อมูลเพื่อคำนวณมูลค่าทางดิจิทัลจาก 30 สถาบันการเงินการธนาคารจากทั่วโลก

- ข้อมูลที่แสดงในอินโฟกราฟฟิกที่ 3 แสดงให้เห็นว่าธนาคารสำหรับลูกค้ารายย่อย จะขับเคลื่อนการใช้งานดิจิทัลที่สำคัญๆกว่า 90 เปอร์เซ็นต์ของโอกาสในการสร้างมูลค่า 405 พันล้านดอลลาร์ในปี 2558 – 2560 ไม่ว่าจะเป็นจากการให้คำปรึกษาผ่านวิดีโอ การปฏิรูปบุคลากร การชำระเงินผ่านอุปกรณ์โมบายล์ พนักงานธนาคารแบบเสมือนจริง การให้คำปรึกษาโดยอ้างอิงการวิเคราะห์ข้อมูล การให้บริการโฮสติ้ง และแพลตฟอร์มที่พร้อมสร้าง Social Network เองแบบง่ายๆ (White-label service) โฆษณาที่มีการเชื่อมต่อถึงกัน การตลาดออนไลน์ และอื่นๆ

การรักษาความปลอดภัยทางไซเบอร์ (Cybersecurity) เป็นรากฐานของความไว้ใจ นวัตกรรม และการเจริญเติบโตของธุรกิจ

- นอกจากความไว้วางใจจากของลูกค้าแล้ว ระบบรักษาความปลอดภัยทางไซเบอร์ที่ดีจะช่วยทำให้ธนาคารรายย่อยสร้างสรรค์ผลิตภัณฑ์และบริการใหม่ๆได้ ผลิตภัณฑ์และบริการเหล่านี้จะเป็นตัวบ่งชี้ที่สำคัญในการตลาดที่มีการแข่งขันสูง เมื่อไม่มีความไว้วางใจและความมันใจจากลูกค้าแล้ว ธุรกิจจะไม่สามารถเติบโตได้เลย

- จากผลศึกษาของซิสโก้ “ระบบการรักษาความปลอดภัยทางไซเบอร์เป็นข้อได้เปรียบในการเจริญเติบโตทางธุรกิจ” ผลสำรวจจากผู้บริหารอาวุโสทางด้านการเงินจากทั่วโลก 1,014 คน โดย:

- 71% เห็นว่า ความเสี่ยงและภัยคุกคามทางไซเบอร์ เป็นตัวขัดขวางการสร้างนวัตกรรมขององค์กร

- 39% เห็นว่าพวกเขาได้หยุดการริเริ่มงานที่สำคัญเนื่องจากความไม่มั่นใจด้านระบบรักษาความปลอดภัยทางไซเบอร์

- 31% เห็นว่า การรักษาความปลอดภัยทางไซเบอร์ เป็นปัจจัยหลักที่ทำให้เกิดการเติบโต และอีก 44% เห็นว่าการรักษาความปลอดภัยทางไซเบอร์ เป็นข้อได้เปรียบทางการแข่งขัน

- “กระบวนการดิจิไทซ์ที่ปลอดภัย” จะสร้างความมั่นใจในความสามารถของ: บิ๊กดาต้า/ อะนาไลติกส์, คลาวด์ และ IOT โดยความมั่นใจนี้จะทำให้ผู้ประกอบการสร้างนวัตกรรมด้านดิจิทัลให้ทันความต้องการของตลาด

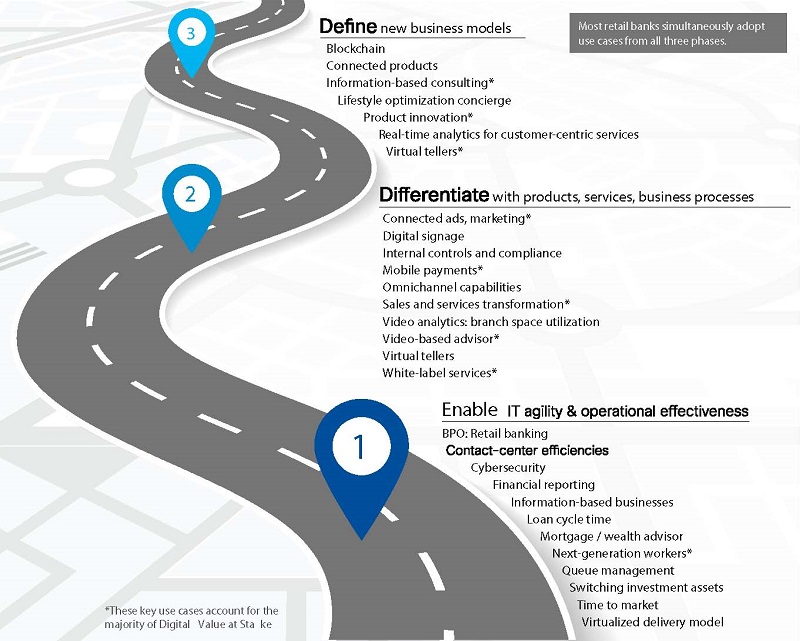

ดิจิทัลโร้ดแม็พในการสร้างางของมูลค่าธุรกิจ

- การใช้งานดิจิทัลถูกต้องและตรงต่อความต้องการ ธนาคารสามารถ:

- ทำให้เกิดความยืดหยุ่นด้านไอที และเพิ่มประสิทธิภาพของกระบวนการทำงาน

- สร้างความแตกต่างของกลยุทธ์ธุรกิจของตนที่ไม่เหมือนคู่แข่ง

- สร้างกระบวนการธุรกิจที่ตอบรับ ‘ดิจิทัล ดิสรับชั่น’

โมเดลการสนับสนุนด้านการเงินเพื่อความสำเร็จในระยะยาว

- การสร้างเสริมประสิทธิภาพด้านความปลอดภัยเมื่องบประมาณไม่เพียงพอจะทำให้เกิดความกังวล “ดิจิทัลทรานส์ฟอร์มเมชั่น” และการลงทุนทางเทคโนโลยีที่เกี่ยวข้อง จำเป็นต้องใช้กลยุทธ์ด้านการเงินในการลงทุน

- มันจำเป็นมากที่ต้องมุ่งเน้นไปที่กรณีศึกษาต่างๆที่สร้างมูลค่าอย่างรวดเร็ว กรณีศึกษาต่างๆจะช่วยให้ผู้ประกอบการสร้างกลยุทธ์ทางดิจิทัล และช่วยด้านการสนับสนุนทางการเงินในระยะยาว รวมถึงความเป็นไปได้ที่จะผลักดันให้มูลค่าสูงขึ้น

การนำกรณีศึกษามาปรับใช้เพื่อสร้างกระบวนการการดิสรับชั่นของตนเอง

- ธนาคารต่างๆสามารถทำให้เกิดมูลค่าดิจิทัลสูงสุดได้ด้วยการนำโซลูชั่นต่างๆมาปรับใช้

- การทรานส์ฟอร์มด้านการขายและการให้บริการ จะผลักดันมูลค่าทางดิจิทัล ด้วยการใช้งานโซลูชั่นดิจิทัล เช่น การให้คำปรึกษาผ่านวิดีโอ การชำระเงินผ่านอุปกรณ์โมบายล์ พนักงานธนาคารแบบเสมือนจริง สกรีนอินเทอร์แอคทีฟการให้คำปรึกษาโดยอ้างอิงการวิเคราะห์ข้อมูล โฆษณาที่มีการเชื่อมต่อถึงกัน ทำให้ธนาคารบางธนาคารได้เกิดการทรานส์ฟอร์มสาขา ไม่ว่าจะเป็น ธนาคารแห่งชาติอินเดีย China Construction Bank Corporation mBank จากประเทศโปแลนด์ และ ธนาคาร Banco Bradesco จากประเทศบราซิล ธนาคารเหล่านี้ได้สร้างประสบการณ์ที่แปลกใหม่และการบริการที่น่าสนใจให้กับลูกค้า

ส่วนขยาย * บทความเรื่องนี้น่าจะเป็นประโยชน์สำหรับการวิเคราะห์ในมุมมองที่น่าสนใจ ** เขียน : ชลัมพ์ ศุภวาที (บรรณาธิการ และผู้สื่อข่าว) *** ขอขอบคุณภาพประกอบ และข้อมูลบางส่วนจาก : www.pexels.com

สามารถกดติดตามข่าวสารและบทความทางด้านเทคโนโลยีของเราได้ที่ eleaderfanpage